99%的人都不會富起來,如果他們的錢都沒有用在正確的地方,而是花在沒有增長的地方,例如汽車、衣服、抽煙,都是折舊的、貶值的東西。

錢的大部份時間,自身價值都在不斷減少,所以,要富有起來,必須把錢用在投資昇值的東西上。喜愛投資而減少花費的人,很少不富有的。

投資企業是致富的途徑。企業能不能夠賺錢,依賴市場是否足夠大。企業不賺錢,只有一個原因,就是產品的需求量不夠大,量大是企業致富的關鍵,所以,细小的國家,產不出偉大的企業,中國則有足夠的條件,中國的經濟總量在2009年已是世界第二,制造業是世界第一,外匯儲備也是世界第一,中國有十多億勤奋聪明的勞動人口,中國貢獻給世界不僅是「世界生產中心」,而且是一個巨大的「世界消費中心」,中國從「世界工廠」,變成「世界市場」。今天,中國身兼世界生產中心和世界消費中心,有雙重地位。

美國股神巴菲特的富有,得益於美國經濟發展。中國出現無數富豪,得益於中國近三十年來的經濟發展。近日,歐美的銀行危機及罷工潮﹑示威潮,嚇怕富人,熱錢流向安全可靠的香港。我們很幸運,活在這個幸福的年代,現在應該好好把握投資機會。

近二年香港及深滬股市表現不及歐美股市,是由於歐美早二年前已取消新冠疫情封控政策,經濟活動早已恢復,而中國及香港二年多的封關及制止市民正常生活,扼殺了經濟活動,市民及企業的財務受壓抑,因此股市不振。

今年開始,內地及香港已完全取消限制措施,經濟活動已活躍起來。我們在香港的街道上,已看見遊客穿梭,來香港的水貨客活躍,這些愉快的景象,反映未來的經濟是樂觀的。當然,經濟要回復到從前高峰,不是一二天的事情,需要給它時間,投資者要有耐心。

由於通貨膨脹,物價上升,西方國家近期出現罷工潮,劳工以罷工作為武器,脅迫加薪,工會的討價還價力量非常強,都能達到加薪的目的。

但是,加薪並不能解決物價上升,因為,當工資上升,鈔票增加了,貨幣供應總量增加,生產力卻沒有增加,例如上週英國醫務人員以罷工脅迫,成功獲得加薪,但是工作量不會提升的;法國示威,反對延長退休年齡,懶散的歐洲人,寧願閒著坐著喝咖啡,以消磨時間。這是成本推動了通貨膨脹,鈔票的購買力減少,所以歷史告訴我們,薪金永遠追不上通脹,物價升幅,拋離工資增幅,這是購買力風險。

現今的世界,長期處於一種通貨膨脹狀態,要令自己的鈔票不貶值,只有投資。當然,投資會有風險,保守的人不願意承擔投資風險,便須承擔購買力風險。

企業家投資企業,能夠戰勝通脹,因為當物價上升,縱使銷售和生產的費用也有所增加,但是他們的商品價格上升,收益比以前反而增加了,它的股票價值隨之上升,這樣一來,持股票者,從購買力的下降,獲得資本增值的更大補償,於是,購買力不會遭受到任何損失,反而得益更大。這也說明,為什麼企業家的財富愈來愈豐厚。

在通貨膨脹時期,較有能力將價格提高的商品,是工業原料,五金器材,機械設備,奢侈品及食品為主。目前,不妨留意這類股票。

四百年前,當有股票市場出現,就有各式各樣的投資者出現,也就有各式各樣的股票投資方法出現,我選擇一些較有趣的和大家分享︰

(一) 一百四十年前,創始人Hutch從1882年至1936年間,利用他始創的股票投资方法,由10萬美元增加到1440萬美元。他逝世後,被倫敦一家報社首次公佈這種投資方法。他的方法是機械性的,他將所有手上的股票,每一個週末求出平均數,到了月底,再將各週的平均數相加,求出一個月的平均數。一旦本月的平均數較上次的最高點,下降了百分之十,他便賣出全部股票,等到他賣出的股票平均數,由最低點回升到百分之十,方行買入。他採用這個股市趨势法的五十三年之中,他變了四十四次立場,他持有股票的期限,短者三個月,長者為六年。

(二) 平均法:--這方法適合在牛皮市運用。假定投資者選定某種股票,第一次每股10元買入一百股,市場降到9元,再買入一百股,降到8元,再買入一百股,現在假如市價開始上升,價格上升到每股9元時,賣出一百股,上升到10元時再賣出一百股,上升到11元時,賣出最後一百股,結果獲利300百元。

(三) 每月固定金額投資法,最適合有固定收入的人,假設他每月固定投資股票一萬元,期限為六年。當股票價格下降時,可買入較多的股票,在價格上升時,購買較少股數。此方法,投資者可避免對股票價格水平及市況發出判斷的錯誤。這樣一來,不管市場的波動怎樣,該投資者,將來在有利的情形下賣出股票,有利可圖。因為股票價格常常在平均價格的上下波動,按此方法,能夠買到較平均價格為低的價格。這方法可以變通,固定每月投資的金額也可以不限,可多可少,以及可以不設投資期限。

(四)及時换馬,是近代流行的方法,因為现今世界變化愈來愈快,例如上周發生美国硅谷银行倒闭事件及瑞士第二大銀行瑞信危機前,巴菲特巳大幅减持銀行股,减持美国合众银行91%股份及纽约梅隆银行60%股份,買入科技股。

全世界人類都在追求進步,學海每涯,股票投資者應該馬不停蹄地改善投資方法,同時經常求教於各方面的專家,以求金石良言。

上週TVB股價突然5天內暴升4倍($3.90上升至$17.90),原因是TVB北上發展直播銷售業務。

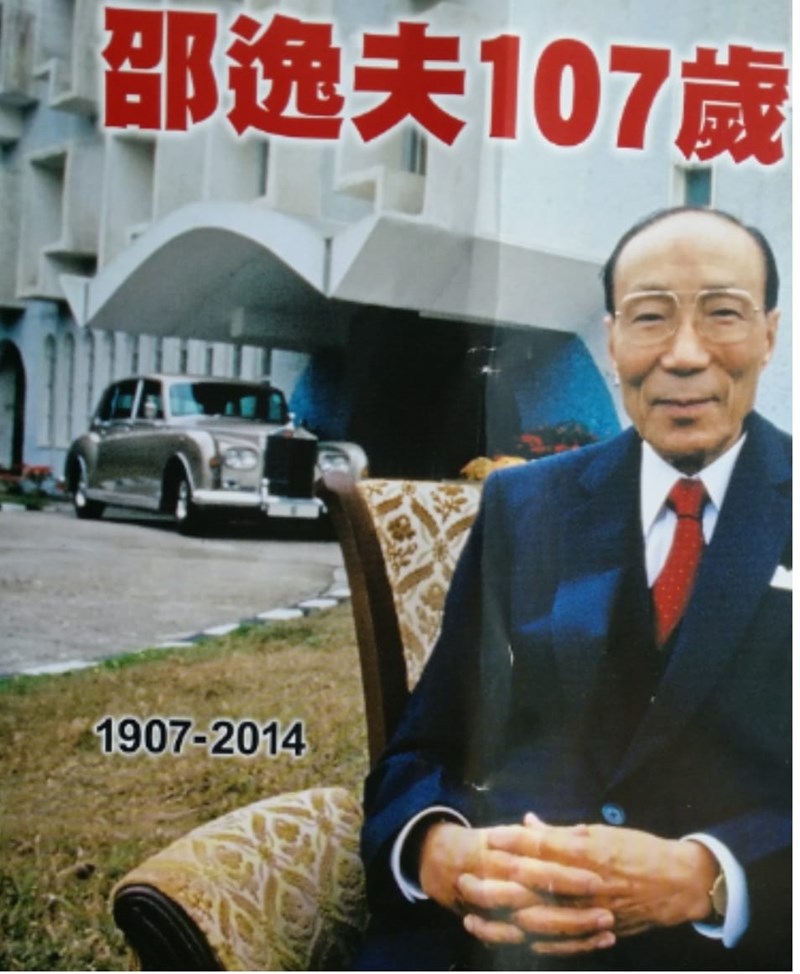

TVB曾經星光熠熠,邵逸夫在70歲時接手TVB,建邵氏影城、培育藝員、發行、上演等,垂直管理,業務蒸蒸日上,大海航行靠舵手,TVB股價最高升至$85.25,可惜邵逸夫年邁退位,賣出股權。TVB 開始沒落,節目炒冷飯,去年10月股價跌至$2.65

回憶過去,我和邵逸夫先生做生意的日子念念不忘 。

第一次見面是40年前。當時我有一座興建中的戲院准備出售,我有一位朋友是方逸華的親戚,於是聯繫上了邵逸夫。他約我午膳。在西貢邵氏片埸辦公室內的飯廳,席上有方逸華。

邵逸夫風度翩翩,健談,見識豐富,帶著微笑,坐得筆直。他興高采烈地告訴我有關氣功的好處。他說今天只是吃便飯,桌上是蒸石班魚,清炒菜心,毛豆,豆腐,很清淡。他說廚師是上海女人,已經跟了他二十多年。席上,方逸華很少說話。飯桌上,大家都沒有談生意。飯後,他送到我出大門,並說他的秘書會聯繫我。

第二天,他的秘書電話聯繫我。原來是男秘書,會計師學歷,負責定合約。後來我們成為好朋友,通過這位男秘書,我常常自由出入邵氏片場。

我第二次和邵逸夫見面是在晚上,尖東某酒店地庫的一間酒樓。一見面他立即談戲院的設計有所修改,他說他已有二百間戲院。談完設計和修改費用後,入席。席上他不談生意,只談大家感興趣的生活趣事。

我第三次見邵逸夫,是戲院交易完成後。也是晚上,慶祝順利成交,這次晚飯有雞吃。他表示感謝賣戲院給他。方逸華在場,很少說話,十分尊敬邵逸夫。

邵逸夫和我做生意的過程,對我很有啟發。邵逸夫做生意,是三部曲 :

第一步 : 午膳,見面,先成為朋友,不談生意。

第二步 : 晚飯,談交易條件。

第三步 : 晚飯,感謝已完成交易。令人覺得他很有人情味。

邵逸夫做生意三部曲方式,對我日後營商,很有幫助。 至今,我很懷念邵逸夫先生。

一般的證券分析,是編制過去幾年公司財政能力的統計紀錄,並加以解釋,假定過去發生的,將來也會發生,將過去的趨勢,運用到將來。這種根據過去紀錄來估計將來,是一個機械式和沒有想像力的方法。

卓越的投資者,在考慮到公司過去的發展,同時更會考慮將來的發展有什麼不同,思考該公司在將來具有何種改進的希望? 長遠的預測當然容易出錯,不過,造詣深的投資者自信他的判斷的正確成份,要大於錯誤的成份,而且當他發覺预测出錯,會勇於接受損失。

由於現今的科技發展一日千里,所以公司的業務興衰週期越來越短,機敏的投资者的換馬行動也會越密,當然,尋找遠景更美好的股票也越費心思。

上週,美國股市下跌趋势明顕,原因是美國聯邦儲備局有官員認為,利率需調高至5厘以上,才能夠抑制通貨膨脹。 事實上,加息只是壓縮總需求,美國政府無止境繼續增加貨幣供應,通貨膨脹是不可能停止的。破解通貨膨脹是要通過減少貨幣供應,而不是加息。过去很多国家的例子,已證明這點,最近烏克蘭央行加息至25厘,通脹率却上升至26%

现任美國總統拜登印鈔票治國,債務增逾7萬億美元。俄烏戰爭,美國需要供應烏克蘭援助金及武器。美國在軍事上的巨額支出,需要增發國債及印鈔,因此導致通貨膨脹加劇。

美國家庭債務去年創下二十年來最大增長紀錄,累計總額升至16.9萬億美元。中國人愛儲蓄,中國家庭的存款持續增加,上月份存款增加6萬2千億人民幣,總額逾114萬億元人民幣。中美人民的消费力差距愈来愈大。

近十年,中國的經濟發展對世界經濟有極大貢獻。2022年11月28日,世界銀行發表報告稱︰中國經濟近十年對世界經濟增長貢獻率超過G7國家的總和,2013至2021年,中國是38.6%,而G7國家的總和只是25.7%

中國幫助世界,美國卻破壞世界。國内商人的富有,得益于中国经济发展。以趨勢而論,投資中國較優勝。

沽出美國股,換入中资股。中國是消費大國,留意消費股。

為什麼父母希望子女入讀名校?原因是希望子女與優秀的學生一起學習。這是近朱者赤的真理,股票投資者與優秀的投資者一起,才能夠學習正確的思維,才會有好成績。

哈佛大學的MBA課程,注重共同討論,入讀的學生都是有豐富工作經驗的管理階層。學生圍在一起,共同討論成功或失敗的實際例子。

有一個經典案例發生在香港:香港有兩家老牌超級市場已經寡頭壟斷香港數十年,後來有一家新超級市場成立,以廉價方法打擊這兩家老牌超市。這兩家老牌超市立即同時以更低價反擊,用價格戰以本傷人,最後迫使這家新超市倒閉。

美國很多大學教授引導學生蒐集資料研究投資理論,最熱門的題目例如:

<長線投資和短線投資的優劣>,

<高息股和增長股的回報比較>,

<分散投資與集中投資的效果>,

<債券與股票的研究>,

<投資時間(timing)的研究>。

有一位美國教授研究投資心理學,因此穫得諾貝爾獎。我也喜歡用一些投資者的實際例子來和大家分享。

中國的工業技術不斷創新,一個白色氣球日前飄去美國上空,美國空軍不敢接近,動用價值1.35億美元的F22把橡皮球打下來。 區區一個白色的橡皮氣球,為什麽中國要美國交還呢?

此中國製造的白色橡皮氣球是創新科技,創造多項世界第一,中國橡皮氣球可升高達48000米,可飄浮高空環遊地球五大洲,過去曾經參加<神舟>、<嫦娥>的探測氣像工作。

中國快速超前,美國精英早就認同。 2001年美國總統克林頓卸任,2003年他在耶魯大學演說,他向一群美國未來主人翁語重心長地說︰「美國應該做好準備,在未來的世界中,美國將不再是唯一的超級大國,我們必須生活在分享舞臺的時代。」

克林頓總統是美國精英,在任期內,積極使中國加入WTO,有利於美國打開中國市場,擴大對中國的出口。他的兩任總統期間,美國國內創造了兩千萬個工作崗位,失業率下降至三十年來最低,美國歷史上經濟增長持續最長,波音﹑摩托羅拉等大公司得到中國市塲而迅速成長。可惜,其後美國以戰爭手段來獲益,令美國國內債台高築,而中國卻做到在經濟上強大,就能在國際上強大。

現今,疫情完結,大部份國家的經濟正在復甦中,尤其是因為中國中產階級人群最多,所以復甦最猛。投資股票,以中資股為目標,這個方向不會錯,因為你登上正確的列車。

股票市場是投資增值,令人嚮往的地方,但是有不少人在股市中浮沉十多年,仍然一無所獲。他們都怪罪景氣不好。其實,主要原因是他們容易被眼前的股價變動影響,景氣一變差,害怕虧損,市場一下跌,就瘋狂賣出手上的股票,嚇得蝕本沽出。他們過於關心世界市況,而不去關注個別公司的經營狀況 。

這些人其實不適合自己投資,他們不應該勉強自己投資股票,浪費寶貴時間。他們應該將投資行動交給專業者,自己可以不用擔心股市升跌,過著有規律丶做自己本行的事情,輕鬆地生活。

目前,香港股價便宜,正好是開始進行「定期投資」的時機,以每月供款的方式,每月定期定額,交給專業者幫你操心,讓專業者幫你保管一部份收入。畢竟,專業者的行動和思考與業餘者不相徑庭的,成功的機率是相當高的。

<月供投資股票策略>,證券公司都有這種服務。不妨由少開始,以三十萬元,月供三千元,數年後,應有所成。

香港股市三個月內,恆指升了七千點,很多人仍然不敢入市,對股票沒有信心。這是因為對錢的錯誤觀念。 試想想,假設你向富翁提問一個問題,問,李嘉誠、馬雲、馬化騰等等被稱為<有錢人>的人,問他們是否擁有很有錢?他們會異口同聲的回答:不是擁有錢,擁有的是<資產> !

所以,改變財富的觀念,你必須對自己說:我擁有的不是股票,我擁有的是資產 ! 資產能夠增值,能夠增加收入,有資產的人,會變得越來越富有。

用<定時投資法>去擁有資產,是很有效的投資股票方法,無論在什麼時候開始,都是合適的。無論經濟衰退,利息上升,戰爭爆發等等,長期終歸會好轉,而且股市一次比一次更繁榮。